Bernard Thant studeerde af als Licentiaat Handelswetenschappen aan EHSAL (nu Hogeschool-Universiteit Brussel). Daarna volgde hij nog een bijkomend jaar Financieel Beleid en Beleggingsleer aan dezelfde instelling. Na zijn studies ging hij aan de slag bij Société Générale Private Banking België (voorheen Bank De Maertelaere). Daar werkte hij het grootste deel van zijn carrière als financieel analist. Hij was ook enkele jaren actief als beheerder van aandelenportefeuilles bij dezelfde instelling. Bernard trad in dienst bij Econopolis Wealth Management in september 2014 als equity analyst.

Het prijskaartje van de oorlog voor bedrijven

De grootste verliezers van deze oorlog kennen we: dat is de Oekraïense bevolking die hun huis, hun geliefde, hun opgebouwde toekomst moeten afgeven door de onnodige agressie van een losgeslagen Russische dictator. Vergeleken met hun leed, lijkt onze economische rekening een cynische oefening. Toch brengt dit conflict een domino-effect op gang, met aanzienlijke economische schade voor de gehele wereldeconomie. Alsof bedrijven in de nasleep van de covidcrisis nog niet genoeg problemen hadden – explosief stijgende grondstofprijzen, schaarste aan chips en diverse andere componenten, torenhoge vrachttarieven en logistieke problemen, stijgende lonen – kwam daar recent nog de oorlog in Oekraïne bij. De impact van deze crisis is evenwel niet zo eenzijdig. Spreiding over sectoren en regio’s is daarom een absolute must.

Wat is de algemene impact van de Oekraïnecrisis op de bedrijven en sectoren?

Op het eerste gezicht lijkt die impact mee te vallen. Rusland en Oekraïne zijn grote landen qua oppervlakte, maar zijn relatief kleine spelers op het economische wereldtoneel. Ze spelen echter wel een sleutelrol inzake energie. Europa is sterk afhankelijk van Russische olie en gas, en een aantal landbouwgewassen (onder andere tarwe) en diverse metalen uit Oekraïne en Rusland.

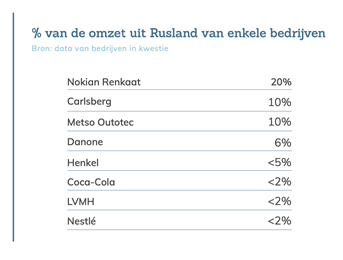

De blootstelling van de meeste bedrijven op Rusland en Oekraïne samen is meestal beperkt tot minder dan 5% van hun omzet. Maar deze cijfers zeggen niet alles. Zo haalt de Finse bandenfabrikant Nokian Renkaat niet alleen 20% van zijn omzet uit de Russiche markt, maar produceert het liefst 70% van zijn al banden in zijn superperformante fabriek in Sint-Petersburg.

Al bij al is het probleem veelal beheersbaar, maar zal de crisis sommige bedrijven flink pijn doen. Ze zullen er ongetwijfeld lessen uit trekken: ondernemingen zullen vanaf nu hogere voorraden aanleggen en de productie deels dichter bij huis terugbrengen, dus een stukje ‘deglobaliseren’. Ze zullen ook besparen op het vlak van energie en grondstoffengebruik – positieve aanpassingen die hen ook door de klimaatcrisis zullen helpen.

Welke bedrijven worden het hardst getroffen?

De banksector behoort tot de grote slachtoffers. Buitenlandse banken zijn voor zo’n 160 miljard dollar blootgesteld aan Rusland. Veel van de kredieten die ze in het land verschaften zullen mogelijk niet of slechts deels terugbetaald worden. Bovendien verloor de Russische roebel recent ongeveer 20% van zijn waarde. Daarnaast is geld uit Rusland op grote schaal repatriëren bijna onmogelijk geworden.

Niet alle banken worden even hard getroffen. KBC is bijvoorbeeld maar voor 50 miljoen euro blootgesteld aan Rusland. Maar voor banken met veel activiteiten in Oost- en Centraal-Europa, zoals Raiffeisen Bank, Société Générale en Unicredit, loopt het risico in de miljarden euro’s. Toch blijft zelfs voor deze banken het probleem beheersbaar, dankzij de kapitaalbuffers die ze in de voorbije jaren opbouwden.

Autobedrijven gebruiken veel grondstoffen en bevoorraden zich bij leveranciers over de hele wereld. De fors gestegen prijzen voor diverse metalen jagen de kosten voor de autobouwers de lucht in, terwijl de levering van componenten uit Oekraïne bijna onmogelijk wordt. Vraag maar aan Leoni, die er kabelbomen produceert voor verschillende autoconstructeurs. Daarnaast vrezen beleggers dat de hoge inflatie en economische onzekerheid de vraag naar auto’s kan drukken.

Voeding is traditioneel een vrij defensieve activiteit, die zich weinig aantrekt van de economische groei. Maar de sector worstelde voor het uitbreken van de oorlog al met de hoge inflatie (bij grondstoffen, verpakking, lonen, energie, transport en logistiek). Het feit dat Oekraïne de graanschuur is van Europa, maakt het probleem alleen maar erger.

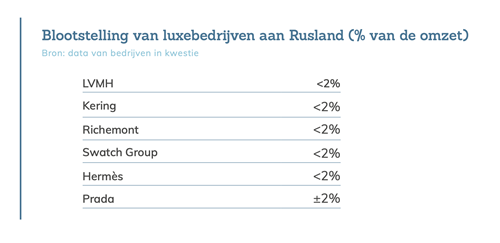

Ook de luxesector wordt niet gespaard. Nochtans is de directe blootstelling van de luxesector op Rusland en Oekraïne beperkt. Maar dat neemt niet weg dat er belangrijke indirecte risico’s zijn. Mochten de extreem hoge energieprijzen aanslepen en de economie in een recessie duwen, dan kan dat het consumentenvertrouwen (aanzienlijk) schaden. Bovendien wordt een aanzienlijk deel van het consumentenbudget dan ingepalmd door de energiefactuur, waardoor er nog maar weinig geld overblijft voor een verwennerij uit de luxewinkel.

Als u meer wilt weten over de luxesector, lees dan zeker onze recente blogpost van analiste Dani Sangers. Fundamenteel blijven luxebedrijven een interessante belegging omwille van hun groeipotentieel (met name in China), de hoge winstmarges, solide balansen en de tijdloze merken die de grootste spelers onder zich hebben.

Welke bedrijven winnen bij deze crisis?

Voor diverse metalen (inclusief goud) stegen de prijzen fors, uit vrees voor een kwijnend aanbod uit Rusland. Dat vertaalde zich in stijgende aandelenkoersen bij grondstoffenspelers en mijnbouwbedrijven.

Hetzelfde verhaal zien we voor olie- en gasbedrijven zitten. De forse stijging van de olie- en gasprijzen heeft uiteraard alles te maken met de boycots en financiële sancties tegen Rusland.

Spelers in hernieuwbare energie trokken de aandacht van beleggers omdat Europa haar afhankelijkheid van Russische energie wil verminderen, en dus dringend meer zal moeten investeren in hernieuwbare energie.

Natuurlijk varen ook defensie-gerelateerde bedrijven wel bij deze oorlog. Europese landen die fors beknibbeld hadden op hun defensiebudget, gooien nu het roer radicaal om. Duitsland wil zijn leger zo’n 100 miljard euro extra toestoppen, maar ook andere landen – zelfs België – steken een tandje bij. De aandelen uit deze sector presteerden daarom (erg) sterk op de beurs in de afgelopen weken. Tal van vermogensbeheerders – ook Econopolis – gaan niet mee in dit verhaal omwille van duurzaamheidsoverwegingen.

Is het wijs dat bedrijven hun activiteiten in Rusland stopzetten?

Bedrijven met activiteiten in Rusland staan voor de keuze om de Russische markt te verlaten of niet. Consumenten, politici en media oefenen veel druk uit op Westerse bedrijven om de banden met Rusland zoveel mogelijk door te knippen.

Voor bedrijven met minimale blootstelling op Rusland en met weinig werknemers ter plaatse is de keuze snel gemaakt en niet zo pijnlijk. Voor bedrijven die er veel omzet en winst realiseren, er geavanceerde fabrieken hebben en/of er veel werk- nemers tewerkstellen is de keuze minder evident. Is het verantwoord om klanten en werknemers – die niet verantwoordelijk zijn voor de roekeloze beslissingen van hun president – volledig in de steek te laten? En wat als het conflict plots opgelost raakt, hoe onwaarschijnlijk dat nu ook lijkt? De kans dat een bedrijf in de eerstkomende jaren haar exit terugdraait is klein. De vraag of je als bedrijf je activiteiten in Rusland opdoekt, opschort of voortzet is dus een delicate evenwichtsoefening voor elk bedrijf.

Is Europa extra kwetsbaar?

Zoals wel meer gebeurt – denk aan de handelsoorlog tussen de VS en China –zit Europa opnieuw tussen hamer en aambeeld. Voor de VS is Rusland geen noemenswaardige handelspartner. Voor Europese producten is de Russische markt een kleine, maar daarom niet (altijd) onbelangrijke afzetmarkt. Dankzij eigen olie- en gasbronnen (inclusief schalie-olie en -gas) zijn de VS voor hun energievoorziening vrij zelfstandig. Europa daarentegen is sterk afhankelijk van Rusland voor haar energievoorziening. Het land levert immers 30 à 40% van alle gas in Europa. Rusland als gasleverancier (helemaal) vervangen is onmogelijk op korte termijn, zelfs al zijn er voor olie diverse alternatieve leveranciers. Het is trouwens twijfelachtig of deze genoeg kunnen leveren. In principe zijn Europese bedrijven en gezinnen dus kwetsbaarder voor een groeivertraging. Daarom loont het als belegger om be- leggingen goed regionaal te spreiden, en waakzaam te zijn voor bedrijven die sterk afhankelijk zijn van Europa. Verder beleggen wij in sectoren die minimale impact van de crisis hebben, en makkelijk prijsverhogingen kunnen doorvoeren, zoals de technologiesector. Voor deze sector kijken beleggers eerder naar de renteklim dan naar de geopolitieke crisis.

Conclusie

Voor bedrijven is de inval van Rusland in de Oekraïne een zoveelste hindernis, maar ook een kans om noodzakelijke veranderingen door te voeren. De directe schade van de oorlog in Oekraïne en de daarmee samenhangende boycot van Rusland is voor het gros van de bedrijven niet zo hoog. Toch zullen ze lessen trekken uit de crisis op het vlak van voorraadbeheer, lokale productie en energie- en grondstoffenzuinig verbruik. De indirecte schade voor bedrijven valt veel moeilijker in te schatten, en varieert naargelang de sector. Veel zal afhangen van de evolutie van de energie- en grondstofprijzen. De beste manier om u te wapenen tegen deze onzekerheid, is uw beleggingen goed te spreiden, naar sector en regio.