Maxim Gilis behaalde in 2015 een Master Toegepaste Economische Wetenschappen aan de Universiteit Antwerpen. Zijn master thesis handelde over aandelendiversificatie in groeilanden. Vervolgens behaalde hij een aanvullende Master of Finance aan de Antwerp Management School, waar hij onderzoek deed naar duurzaam investeren voor een Europese asset manager. In de zomer van 2016 vervoegde Maxim het team van Econopolis als Fund Management Analyst.

Vastgoedbedrijven staan dit jaar zwaar onder druk

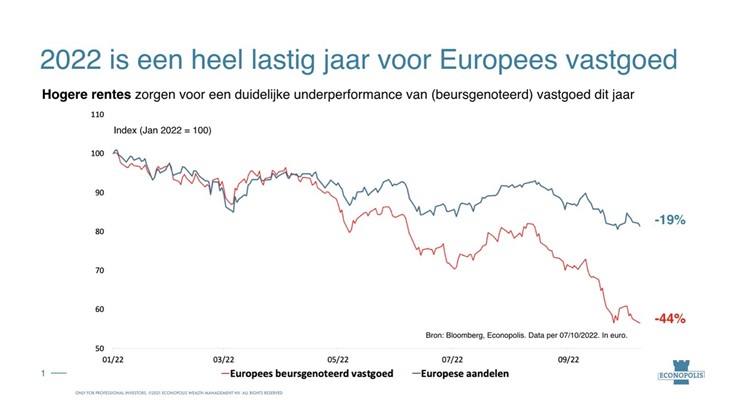

De coronacrisis zorgde voor een discrepantie tussen de verschillende sub-segmenten van de vastgoedsector. In 2020-2021 was logistiek vastgoed een grote winnaar, terwijl winkelvastgoed en kantoorverhuurders als de grote verliezers werden gezien. 2022 is tot dus ver een zeer moeilijk jaar wereldwijd voor de beurs. Echter, het verlies op een brede index van Europese aandelen (-19%) verbleekt bij het gemiddeld verlies op Europees beursgenoteerd vastgoed (-44%). We zien dit jaar dat zo goed als alle sub-segmenten van de vastgoedmarkt op stevige verliezen staan. De belangrijkste oorzaak? De stijgende rente.

De Europese centrale bank is dit jaar begonnen met het fors optrekken van de rente om de stijgende inflatie tegen te gaan. Dit heeft echter zijn impact op de rentegevoelige vastgoedsector, die zich de voorbije jaren kon financieren aan zeer lage rentes. Dit maakt veel investeerders nerveus dat de gouden tijd van vastgoed voorbij is. De stijgende rente zorgt voor hogere herfinancieringskosten van vastgoedbedrijven, maar biedt ook minder mogelijkheden om nieuwe bouwprojecten te financieren, bovenop hogere bouwkosten en tekorten in bepaalde materialen. Hogere rentes zetten bovendien druk op de waarderingen van vastgoedportefeuilles, wat dan weer leidt tot een mogelijks stijgende schuldgraad. Beleggers zijn in de huidige economische situatie terughoudend tegenover bedrijven met te veel schulden. Daarom dat vastgoedbedrijven momenteel geconfronteerd worden met de noodzaak om hun balans te versterken. Dit kan ofwel via de uitgifte van nieuwe aandelen ofwel via de verkoop van vastgoed. Echter, voor beide oplossingen is het momenteel geen geschikt moment. Nieuwe aandelen zullen namelijk moeten worden uitgegeven aan lagere beurskoersen. Het verkopen van vastgoed is ook niet eenvoudig op een moment dat veel partijen kijken om vastgoed te verkopen en de (weinig overblijvende) kopers fors meer rente moeten betalen op de financiering, als ze er al aan geraken. De economische omgeving helpt ook niet, want een naderende recessie kan potentieel zorgen voor druk op de huurprijzen en leegstand. Om de druk op de Europese vastgoedsector te staven: de Turkse rente op euro-obligaties met één jaar looptijd ligt lager dan de rente op een bedrijfsobligatie van een logistiek vastgoedontwikkelaar met een officiële “investment grade” krediet rating.

Trends in de vastgoedsector

Naast de stijgende rente zijn er natuurlijk ook andere factoren die een impact hebben op de vastgoedsector en haar verschillende sub-segmenten. Een recent bijgewoonde vastgoedconferentie gaf hier wat meer inzicht in.

Kantoren zullen er in de toekomst anders uitzien dan voor covid-19, met (deels) thuiswerken dat een blijver is. Dit betekent niet dat de rol van het kantoor is uitgespeeld, maar dat het een andere rol zal invullen, meer als ontmoetingsplaats met de nodige randfaciliteiten (winkels, sport…). Met het thuiswerken zullen bedrijven minder oppervlakte nodig hebben, wat wel wat voor onzekerheid zorgt in de markt. De duurzaamheid van het kantoor wordt een nóg belangrijke factor dan voorheen. De voorbije jaren zorgden verschillende politieke initiatieven al voor een shift naar meer duurzame gebouwen, zoals de Europese Green Deal, de COP en de wereldwijde klimaatprotesten. De definitieve ommezwaai richting duurzame, energie-efficiënte gebouwen komt echter voort uit de oorlog in Oekraïne en de bijgevolg exploderende energieprijzen. De energie-efficiëntie van een kantoor, maar ook een woning of winkel is nu één van de belangrijkste factoren in het beslissingsproces van kopers en investeerders.

Eén van de winnaars van covid-19 was de logistieke vastgoedsector, die door de doorbraak van e-commerce de vraag naar magazijnen stevig zag toenemen. Dit jaar zitten logistieke vastgoedbedrijven echter in de hoek waar de klappen vallen, nu de boom van e-commerce voorbij lijkt. Zo liet de grootste e-commercespeler ter wereld Amazon eerder dit jaar weten dat het te veel magazijnen heeft, en dat ze een deel willen afbouwen. Ook de vooruitzichten van een mogelijke recessie helpen niet voor logistieke vastgoedspelers.

Zoals eerder aangegeven wordt 2022 gekenmerkt door een torenhoge inflatie, deels uiteraard door de oorlog in Oekraïne. Ook vastgoedontwikkelaars worden geconfronteerd met hogere bouw- en materiaalkosten, zoals bijvoorbeeld hout, wat een belangrijk onderdeel is van veel nieuwe duurzame gebouwen. Recent zijn de materiaalprijzen wel wat teruggevallen, maar het is onwaarschijnlijk dat deze op korte termijn terug op het niveau komen van vroeger. De duurdere bouwkosten zorgen ervoor dat een aantal ontwikkelaars voorlopig even de kat uit de boom kijken. Bovendien zorgt de hogere rente er ook voor dat kopers minder makkelijk geld kunnen lenen van de bank. De vraag naar bijvoorbeeld residentieel vastgoed zoals appartementen is nog wel degelijk, maar het wordt moeilijker betaalbaar voor potentiële kopers. Daarom ook dat sommige ontwikkelaars zien dat er tegenwoordig meer vraag is vanuit investeerders, die deze appartementen dan verhuren.

Winkelvastgoed kent al jaren een structurele tegenwind met de opkomst van e-commerce. Covid-19 heeft dit proces nog versneld, al hielden sommige segmenten zoals “out-of-town” baanwinkels en renovatie/decoratie goed stand. Sinds de heropening van de economie gaan mensen opnieuw in grote getalen funshoppen. Globaal gezien doen fysieke winkels het vrij goed. September is traditioneel de “back-to-school” maand, maar dit jaar ook de “back-to-the-office” maand, vermits de verkoop van herenkledij in september sterk was. Wel bestaat er wat onzekerheid over franchisewinkels, die minder beschermd zijn tegen de stijgende energieprijzen dan grote spelers en vaak al met lage marges werken (o.a. in voeding).

Zorgvastgoed is recent negatief in het nieuws gekomen met een aantal schandalen bij Franse operatoren maar ook in België liepen er een aantal zaken fout. Sommige operatoren hebben hun eigen problemen met onder meer te veel focus op financiële targets voor het middenmanagement, terwijl op lange termijn de bezetting, en dus de reputatie in de lokale gemeenschap, de motor is van de financiële resultaten. Globaal gezien is het grootste probleem van de sector echter het tekort aan personeel. De marges van operatoren staan weliswaar onder druk, maar de sector blijft ondersteund door de vergrijzing. De beeldvorming van de sector zit momenteel echter tegen. Dit terwijl collectieve woonvormen op latere leeftijd net goed kunnen zijn om eenzaamheid tegen te gaan op voorwaarde dat ouderen niet op té late leeftijd naar een woonzorgcentrum gaan.

Onzekerheid blijft dus is selectiviteit nodig

Sommige segmenten van de vastgoedmarkt waren amper hersteld van covid-19, terwijl nu zo goed als de volledige vastgoedmarkt geconfronteerd wordt met de gevolgen van hogere rentes en een mogelijke recessie. Dit maakt de omgeving voor vastgoedbedrijven op dit ogenblik moeilijk. Daarom dat diepgaande analyses en selectiviteit momenteel nóg belangrijker zijn om te kunnen bepalen welke vastgoedbedrijven te veel afgestraft zijn en welke effectief in problemen kunnen komen in de huidige economische omgeving.