Van winkelkarretje tot ChatGPT

Als we de belangrijke economische gebeurtenissen van het afgelopen kwartaal overlopen, kunnen we niet voorbij aan de recente doorbraak van “AI” via ChatGPT. Het wordt foutief vergeleken met een zoekrobot, terwijl het in feite een tekstgenerator is. Een hele sterke wel, met vele mogelijkheden. Maar wees voorzichtig, het is geen waarheidsmachine.

Artificiële intelligentie heeft het moeilijk om tipping points te identificeren

Wanneer we aan een artificiële intelligentie-tool vragen wat de verwachtingen zijn voor de wereldeconomie in 2023, komen we helaas van een kale reis terug. Verwijzingen naar de Covid-pandemie, een economische impuls door fiscale ondersteuning en een soepel monetair beleid, alsook bedreigingen door geopolitieke spanningen wijzen eerder op het extrapoleren van trends uit het verleden. Waar de tool niet in lijkt te slagen is het identificeren van tipping points of kantelpunten in de economie, en de afgelopen jaren was de evolutie van de wereldeconomie eerder een rollercoasterrit dan een treinrit.

Inmiddels duwt het einde van het Chinese Zero-Covid beleid de coronapandemie in het vergeethoekje. In een korte tijdspanne van een jaar veranderden de Amerikaanse en Europese centrale banken een decennium aan ultrasoepel rentebeleid in een restrictief monetair beleid, waardoor ook fiscale ondersteuning door overheden een oplopende kost met zich meebrengt. Een kantelpunt die de AI-tool niet correct wist te vermelden. Nochtans vormen rentevoeten en vertrouwen de twee belangrijkste fundamenten van het hedendaagse financiële systeem. Trends zoals geopolitieke spanningen, een doorgedreven digitalisering en klimaatverandering zullen wel een rode draad blijven vormen. Niet enkel voor de wereldeconomie in 2023, maar voor de volgende jaren. Bij gebrek aan een correcte analyse door AI, zal de rubriek De economie vandaag nog steeds door uw vertrouwde econoom geschreven worden. We onderzoeken de sterkte van de economie op breuklijnen, een lente van desinflatie en centrale banken die zich tussen hamer en aambeeld bevinden.

Economie ontsnapt aan winterrecessie

In het laatste kwartaal van 2022 heerste er een bijzonder pessimistische stemming over de economie en vooral de financiële markten. De hoge energieprijzen en inflatie zouden de consument doen capituleren en vooral de Europese economie richting de afgrond duwen. Een warme winter en flexibele energietoeleveringen via alternatieve bronnen brachten soelaas waardoor de Europese gasprijzen met 90%(!) daalden sinds de piek in augustus 2022 naar minder dan €40/MWh op dit ogenblik. De heropening van de Chinese economie na de jaarwisseling gaf een bijkomende ruggensteun aan het sentiment in de producerende nijverheid. Hoewel vertrouwensindicatoren in de industriële nijverheid nog steeds wijzen op een lichte krimp in de industriële activiteit door een povere vraag naar producten, wordt de industriële sector ondersteund door een afnemende kostendruk. De hogere verkoopsprijzen die werden doorgerekend, lieten de consument uiteraard niet onberoerd. Volumes in de kleinhandelsverkopen in de Europese Unie daalden met -2,2% ten opzichte van een jaar eerder. Maar de consument bleef de prijs- stijgingen wel aanvaarden, ook omdat het dikwijls om noodzakelijke goederen en diensten ging. Vluchten kon niet. Terwijl de volumes daalden, lag de verkoopwaar- de van deze volumes op een jaar tijd met 7,8% hoger. In de Verenigde Staten (VS) nam de verkoopwaarde van de kleinhandelsverkopen toe met 5,4% ten opzichte van een jaar eerder. De consument kocht minder in hoeveelheid, maar betaalde daar een fors hogere prijs voor. Het ondernemersvertrouwen bij bedrijven in de dienstensector bleef dit kwartaal erg sterk. De activiteit in diensten mag dan wel minder sterk groeien dan een jaar geleden, de output neemt nog steeds toe. Een opwaartse sprong in de nieuwe orders in de dienstensector vuurden een verbetering in de economische groeiverwachting in de Eurozone aan. Met dank aan het verbeterde sentiment en activiteit, vermeed de Europese economie een recessie in de winterperiode. In de Verenigde Staten vinden we een gelijkaardig beeld terug waarbij in maart een verse impuls de activiteit in de dienstensector opnieuw lijkt aan te zwengelen.

De inflatiegolf zette de reële gezinsinkomens onder druk. Zelfs de hoge loonstijgingen als gevolg van de krapte op de arbeidsmarkt, compenseerden de toegenomen kosten van huishoudens niet in de eurozone of de Verenigde Staten. De automatische loonindexering beschermde dan wel de koopkracht van de Belgische werknemer, in andere landen was dat niet het geval. Uiteraard zal dit in België druk zetten op de private tewerkstelling, de productiviteitsvereisten of de locatie van nieuwe activiteiten. There is no free lunch.

De gemiddelde uurinkomens van werkende Amerikanen gingen er in februari op twaalf maanden met 4,6% op vooruit. Dit percentage beweegt maandelijks stelselmatig lager. Toch vertoont de krappe arbeidsmarkt weinig tekenen van verzwakking in de Westerse wereld. De war for talent blijft hevig woeden en het aantal open- staande vacatures ligt in de Amerikaanse economie nog steeds op meer dan 10 miljoen arbeidsplaatsen tegenover 5,9 miljoen werkzoekenden. In januari dikten de Amerikaanse openstaande vacatures zelfs nog aan met meer dan 517.000 arbeids- plaatsen. In februari werden er zelfs 311.000 nieuwe jobs ingevuld. De werkloosheidsgraad nam in februari wel beperkt toe van 3,4% naar 3,6%. De werkloosheids- graad in de Eurozone bleef in januari hangen op een voor Europa bijzonder lage 6,7%. Opvallend is dat de Amerikaanse centrale bank een verhoging van de werkloosheids- graad naar 4,5% voorspelt tegen het einde van 2023 terwijl daar voorlopig nog geen teken van is. Maar “jobs are lagging”, dat wil zeggen: de impact op de tewerkstelling volgt altijd met een vertraging. Reductie in het personeelsbestand is de laatste stap waar bedrijven naar grijpen en volgt meestal daarom laat in de economische cyclus. Gegeven de relatieve sterkte van de economie zal een aanhoudende krapte op de arbeidsmarkt het inflatievuur daarom nog even brandend houden.

Lente van desinflatie

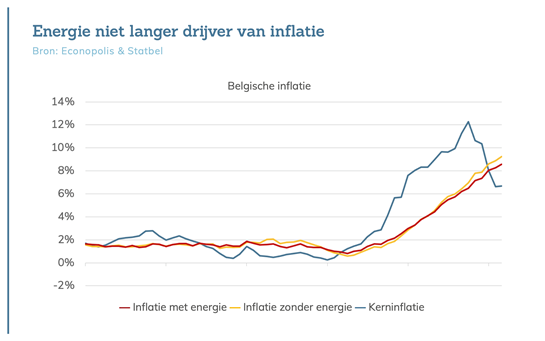

2023 dient zich aan als het jaar van desinflatie. De eerste maanden van dit jaar vonden de inflatiecijfers alvast de weg lager. Toch vielen de Europese inflatiecijfers in februari met een daling naar 8,5% minder sterk terug dan de financiële markten hadden verwacht. Duikende energieprijzen trokken het inflatiecijfer naar beneden, maar hogere voedingsprijzen en een sterke verankering van de prijsstijgingen in de economie hielden de inflatiecijfers te hoog. De energie-impuls in inflatie is inmiddels verdwenen en maakt plaats voor een uitgesproken voedingsinflatie. Aan het Belgische inflatiecijfer in maart, dat terugviel naar 6,6%, bleek de stijging van de voedingsprijzen 3,2% (dus bijna de helft) bij te dragen. De Belgische voedings- prijzen stegen 17% in de afgelopen twaalf maanden. Ten opzichte van een jaar eerder daalden de Belgische energieprijzen met -10%! In de komende maanden zal de bijdrage van de gedaalde energieprijzen sterk negatief inwerken op het inflatiecijfer. Op het einde van het jaar zou de inflatie op 2% uitkomen, in de rest van Europa iets hoger.

De koopkracht van de consument staat echter voorlopig nog steeds onder druk, weliswaar minder uitgesproken dan een jaar geleden. In de Verenigde Staten ging de inflatie sinds de start van afgelopen zomer lager en strandde in februari op 6,4%. De proxy voor huurprijzen, die meer dan 30% van het Amerikaanse inflatiecijfer uitmaakt, houdt de inflatiecijfers kunstmatig hoog. In de komende maanden zullen de huurprijzen de inmiddels dalende woningprijzen lager volgen en het algemeen prijspeil lager duwen. Hoewel de prijsimpuls niet volledig verdwenen is, zal de Amerikaanse inflatie richting de herfst terugvallen richting de 2%-doelstelling.

Positief is dat de Amerikaanse producentenprijzen, en dus de kosten voor bedrijven aan de fabriekspoorten, in februari slechts wezen op een stijging van 4,5% in de afgelopen twaalf maanden. In Duitsland bedroeg de stijging van de producentenprijzen nog +16% in februari. Dit is wel fors lager ten opzichte van de +46% in september van vorig jaar. De terugval in producentenprijzen creëert minder noodzaak voor bedrijven om hogere kosten door te rekenen aan de consument, en wijzen op een afnemende prijsdruk bij de consument in de komende maanden.

Samengevat is er nog steeds een grote ongerustheid over de inflatie maar zien we de trend eerder positief in. Alleszins gaat het de centrale banken wat excuses geven in de tweede helft van het jaar om niet te overdrijven.

Centrale banken tussen hamer en aambeeld

Want de centrale banken werden in het eerste kwartaal van 2023 plots geconfronteerd met de gevolgen van hun toch wel agressieve beleid in de afgelopen twaalf maanden.

Inderdaad, het monetair beleid kende in het afgelopen jaar een bijzondere om- wenteling. Vorig jaar, maart 2022, vond pas de eerste renteverhoging van 25 basispunten van de Amerikaanse centrale bank plaats naar een niveau van 0,25% tot 0,50%. Exact een jaar later verhoogde de Fed de rente ook met 0,25%, wat de range van de beleidsrente inmiddels al op 4,75% tot 5,00% bracht. Het monetair beleid evolueerde in een zeer korte tijdspanne van ultrasoepel naar bijzonder restrictief door de strijd tegen de explosieve inflatie. Financiële markten zijn er echter niet van overtuigd dat de Fed het restrictieve beleid nog verder zal verstrakken met bijkomende renteverhogingen vanaf deze niveau’s. In de rentemarkten zitten zelfs drie renteverlagingen ingeprijsd in de tweede helft van het jaar. Nochtans voorzagen de gouverneurs van de Fed tijdens het meest recente rentebesluit geen renteverlagingen door te voeren in 2023. De huidige bankenstress zal bepalen of de Fed of de markten aan het langste eind trekt. Indien het vertrouwen in de correcte werking van het huidige financiële systeem gehandhaafd blijft (zoals het er nu naar uitziet), dan heeft de Amerikaanse centrale bank weinig redenen om het gevoerde monetaire beleid snel te versoepelen. Gouverneurs van de Federal Reserve maakten na de recente bankenstress zeer duidelijk dat de primaire focus lag op het naar beneden brengen van de nog steeds veel te hoge inflatie. Toch lijkt het erop dat we de piek in de Amerikaanse beleidsrente stilaan naderen. De Amerikaanse vastgoedsector kraakt inmiddels en de economische groeivooruitzichten flirten met een recessie.

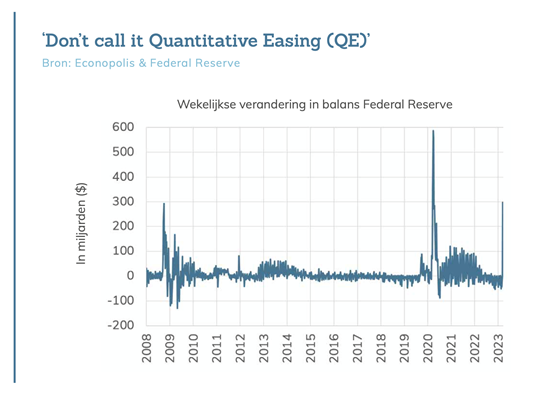

In maart raakte het vertrouwen in een aantal Amerikaanse banken zoek. Mis- management van de balans en een verkeerde inschatting van de impact van de renteverhogingen op de obligatieportefeuille van de banken resulteerden in een bank run, waardoor klanten de aangehouden deposito’s bij verschillende kleinere banken wegnamen. In tijden van sociale media verspreiden nieuws en geruchten zich als een lopend vuurtje. In een tijdspanne van enkele dagen werd het Amerikaanse bankenlandschap geconfronteerd met falingen van Silicon Valley Bank en Signature Bank, de tweede en derde grootste bankfalingen na Washington Mutual (in 2008). De Amerikaanse centrale bank werd gedwongen om het vertrouwen te herstellen en de brand te blussen. Een liquiditeitsprobleem vroeg om liquiditeitsvoorzieningen en de Fed lanceerde een “Bank Term Funding Program”. Dat stelde banken in staat om staatsobligaties die fors onder pari noteren door de rentestijging, aan pari uit te lenen aan de Fed in ruil voor liquiditeit. De balansafbouw van de FED (Quantitative Tightening), waar de Federal Reserve (FED) sinds enkele maanden mee gestart was, werd daardoor in twee weken tijd voor 2/3 teniet gedaan.

Wanneer stress in het financiële systeem zich voordoet, zijn het meestal de financiële instellingen zelf die de kredietvoorwaarden verstrakken. Dit noemen we een “Credit Crunch”. Banken maken daardoor toegang tot kredieten veel moeilijker, waardoor investeringen sterk afnemen en dat kan ook leiden tot faillissementen waardoor de economische groei uiteraard vertraagt. Een verstrakking van krediet- voorwaarden door banken aan ontleners zorgt er automatisch voor dat centrale banken minder ver dienen te gaan in het voeren van een restrictief beleid. Om het vertrouwen in het financiële systeem te herstellen voorzag de Federal Reserve de banken van een snelle toegang tot liquiditeiten, maar verhoogde het wel de rente om de strijd met inflatie te blijven aanbinden. Indien zou blijken dat banken zelf de kredietvoorwaarden voor ontleners verstrakken in de komende maanden, lijkt de Amerikaanse centrale bank de piek in de beleidsrente bereikt te hebben.

Ook in Europa lag de bankensector onder vuur. Vragen over de gezondheid van Crédit Suisse zijn er al langer, na jaren van schandalen en povere resultaten in hun investment banking-tak (financiële dienstverlening die zich richt op het adviseren van bedrijven over financiële transacties en het uitvoeren van deze transacties). In navolging van de Amerikaanse bankproblemen doemden opnieuw vraagtekens op rond de gezondheid en het voortbestaan van Crédit Suisse na aanhoudende outflows van deposito’s. De grootste aandeelhouder (de Saudi’s) zei erg onhandig dat het zijn positie in de bank niet zou verhogen en dat deed de paniek alleen toenemen. Crédit Suisse is een systeembank, en alle andere Europese banken handelen er mee en hebben miljarden tegenpartijrisico met de Zwitserse reus. Een faling kon dus leiden tot veel grotere problemen. De Zwitserse nationale bank bracht Crédit Suisse en UBS naar het altaar voor een gedwongen huwelijk waardoor het systemische risico werd afgeweerd. Zowel de Europese als de Amerikaanse bankenstress lijken daarmee voorlopig bezworen. Centrale banken toonden zich bijzonder reactief om het vertrouwen te stabiliseren zonder de strijd tegen inflatie uit het oog te verliezen. Toch dienen we de vraag te stellen of de oplossing voor het financieel systeem ligt in het nog groter maken van een bank dat als Too big to fail werd beschouwd. Tevens moeten de centrale banken beseffen dat hun roekeloze “gratis geld”-politiek de onmiddellijke oorzaak is en zeker als je die tracht op één jaar terug te draaien.

Terwijl het pessimisme over de wereldeconomie naar de achtergrond werd ver- dreven door de Chinese heropening en aanhoudend sterke economische cijfers, resulteerde mismanagement in de bankensector in een vertrouwensbreuk en de echo van 2008. Centrale banken beperkten de schade door liquiditeitsverstrekking zonder de aandacht voor de hoge, maar inmiddels terugvallende inflatie uit het oog te verliezen. Hoge rentevoeten en verkrappende kredieten zullen in de komende maanden tot barsten leiden in de economische sterkte en ook de inflatie verlagen. De druk ligt hiermee op enkele sectoren zoals vastgoed, de financiële sector, en op bedrijven met wankele financiering. Het gratis geld-beleid is voorbij, Zombiebedrijven zullen dit niet overleven.