Michaël De Man behaalde het diploma van Master in economische Wetenschappen aan de Universiteit Gent in 2005. Gedreven door een grote interesse in beleggen besloot hij een Master in Banking and Finance te volgen aan dezelfde universiteit. Daarna startte hij als obligatiespecialist bij een Belgische grootbank. In deze periode werd hij ook CFA charterholder. In de nasleep van de financiële crisis besliste hij zich toe te leggen op risicobeheer. Eind 2015 vervoegde Michaël het beleggingsteam van Econopolis. Vandaag is hij Head of Fund Management.

Crash van 2022 maakt weg vrij voor mooi 2023

In het kort:

- Centrale banken zaaiden de kiemen voor een algemene obligatiecrash

- Eindelijk vallen er terug mooie rendementen te rapen

- Kortlopende inflatie-geïndexeerde obligaties in dollar, groeilanden en kortlopende dollarobligaties waren de sterren van 2022

- In 2023 zien we ook bij de kwaliteitsvolle bedrijfsobligaties een heel aantal opportuniteiten.

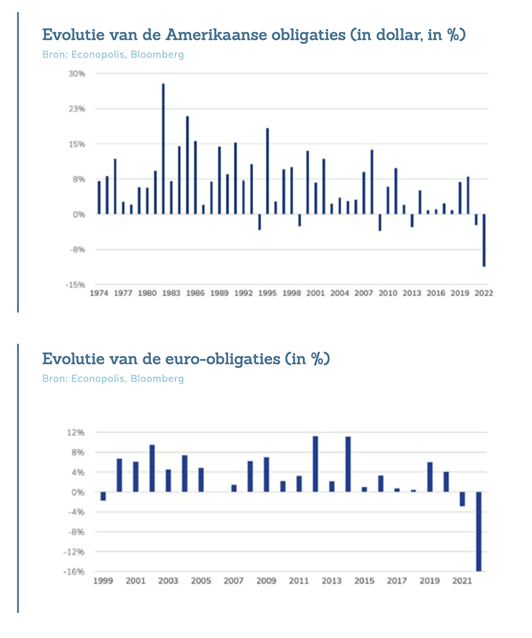

De kiemen voor een obligatiecrash

Obligatiebeleggers zijn een illusie armer geworden. 2022 was het slechtste jaar voor obligaties in meer dan honderd jaar. Het beperkte herstel in de laatste maanden is een kleine pleister op de gapende wonde. Voor Amerikaanse staatsobligaties liepen de verliezen gemiddeld op tot meer dan 10%. Voor eu- ro-staatsobligaties en bedrijfsobligaties bedroegen de verliezen gemiddeld meer dan 15%. Zelfs met ‘veilige’ obligaties valt dus geld te verliezen, meer zelfs dan met aandelen.

Centrale banken dragen een verpletterende verantwoordelijkheid in deze crash. Door hun ultrasoepel beleid van negatieve rentes zaaiden zij de kiemen. De enorme pakketten aan coronasteunmaatregelen van de overheden, de oorlog in Oekraïne en de gigantische energiecrisis deden de inflatie ontsporen. Om het vuur te bekoelen, moesten de centrale banken extreem hard op de rem staan en hun beleidsrentes krachtig verhogen. Ze gingen hiermee in tegen hun beloftes uit een recent verleden om de rente lang laag te houden.

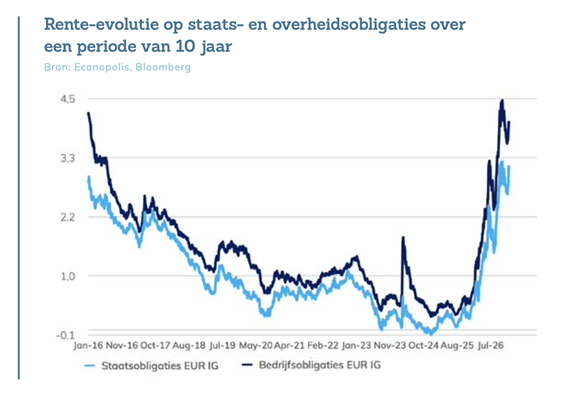

Rendementen op obligaties terug aantrekkelijk

De obligatiecrash had wel dit voordeel: obligaties brachten opnieuw rendement op, na een schrale periode die jarenlang aansleepte. Rentevoeten op kwaliteits- volle bedrijfsobligaties in euro zijn boven de 4% gestegen, een niveau dat we de voorbije tien jaar niet meer gezien hadden.

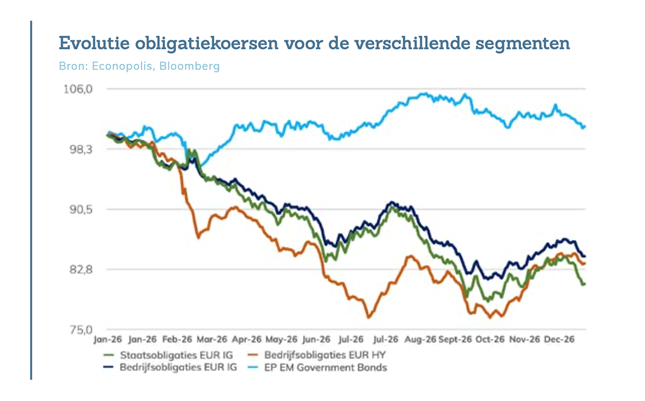

Opportuniteiten binnen de kwaliteitsvolle bedrijfsobligaties

Binnen het segment van bedrijfsobligaties met een goede kredietwaardigheid (‘investment grade’) zijn rentevoeten van 5 à 6% mogelijk in euro. Voorbeelden vindt u in allerlei sectoren: VGP en CTP (logistiek vastgoed), Prosus (technologie), NN Group (verzekeringen), Aliaxis (bouwmaterialen) en Fresenius (farma).

De keuze is nog groter bij bedrijfsobligaties in Amerikaanse dollar, als u er het wisselkoersrisico wil bijnemen. Voorbeelden van interessante bedrijfsobligaties in dollar zijn Barry Callebaut (voeding), Lenovo (technologie), Levi Strauss (kledij), Stellantis (wagens), AIA (verzekeringen), Kraft Heinz (voeding) en AT&T (telecom).

We gaan hieronder wat dieper in op de segmenten die zonder al te veel risico een mooie prestatie neerzetten in 2022.

Obligaties van groeilanden: sterk in 2022, beloftevol voor 2023

Obligaties van groeilanden waren één van de top-performers in 2022. Ze her- stelden kranig, na de dip als gevolg van de inval van Rusland in Oekraïne.

Ook voor 2023 blijven we positief voor deze niche. De gemiddelde rente van 9% geeft de belegger een stevige buffer tegen dalende wisselkoersen en verdere rentestijgingen.

En ook wie liever geen wisselkoersrisico neemt, kan beleggen in deze obliga- ties. Binnen de groeilandenobligaties uitgegeven in euro vindt u immers ook interessante emissies. Zo levert een 10-jarige Roemeense obligatie 7% op, en een 10-jarige Bulgaarse obligatie 4,4%. Dat is heel wat meer dan de 3% die u op een 10-jarige Belgische staatsobligatie ontvangt.

Onbekend is onbemind, en dat is zeker het geval voor Bulgarije. Het land heeft heel stevige fundamenten. Met 25% heeft het land de laagste schuldgraad in de eurozone. Interessant voor obligatiebeleggers!

Prima jaar voor kortlopende (inflatie-geïndexeerde) obligaties in dollar

Dollarbeleggers hoort u vandaag niet klagen. De rentevoeten van 2-jarige Amerikaanse staatsobligaties liggen rond de 4%, voor inflatie-geïndexeerde obligaties met die looptijd komt het rendement uit op 2% rente plus inflatie. Kortom, dollarbeleggers zijn terug in een wereld beland met positieve reële rentes. Als Europese belegger moet u er het hoge wisselkoersrisico wel bijnemen. Maar onze visie op de Amerikaanse munt blijft positief, dus vinden we het risico geoorloofd.

Over 2022 waren kortlopende inflatie-geïndexeerde obligaties (in dollar) de grote winnaar, met rendementen die opliepen tot 10% (in euro). De sterke prestatie van de Amerikaanse dollar werd onder andere gedreven door de hogere rentes in de VS (o.a. door de forse renteverhoging door de centrale bank), de vlucht naar kwaliteit en de energiecrisis in Europa. Op een gegeven moment werd zelfs de euro-dollar pariteit bereikt. Maar nu ook de ECB stevig de rente aan het optrekken is, heeft de euro wat terrein herwonnen.

2023 start beloftevol

Obligaties gaan 2023 in met vrijwel het hoogste lopende rendement in meer dan tien jaar. Dat is een goede start. Kortlopende obligaties genieten de voorkeur op cash, want de rentevergoedingen op cash lopen vaak achter op de gestegen marktrentes. Voor langlopende obligaties kiezen we nog steeds voor een stapsgewijze opbouw. Dankzij een ‘ladderportefeuille’ worden de vervaldagen van de obligaties mooi gespreid. Het gaat om een portefeuille van individuele obligaties die op verschillende data vervallen, bijvoorbeeld gedurende acht jaar vervalt er jaarlijks een obligatie, te beginnen vanaf 2023 tot 2030 - acht sporten op een ladder.